北京9月28日讯中旭未来今日在港交所上市。上市首日,该股开盘报13.78港元,跌幅1.57%。截至收盘,该股报14.00港元,涨幅0.000%,港股市值74.82亿港元。

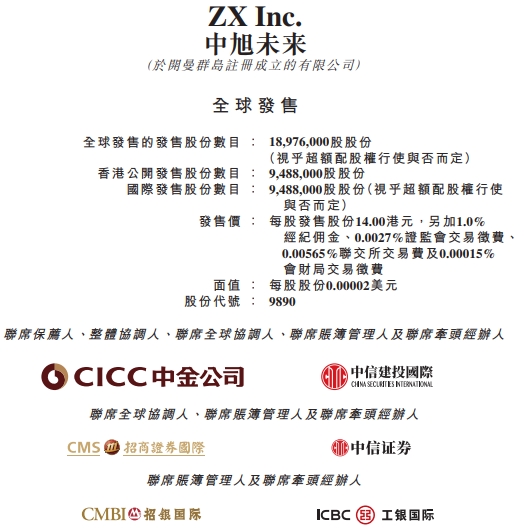

发售价及配发结果公告显示,中旭未来全球发售的发售股份数目为18,976,000股股份,其中香港公开发售股份数目为9,488,000股股份,国际发售股份数目为9,488,000股股份。

中旭未来的联席保荐人、整体协调人、联席全球协调人、联席账簿管理人及联席牵头经办人为中国国际金融香港证券有限公司及中信建投融资有限公司,联席全球协调人、联席账簿管理人及联席牵头经办人为招商证券有限公司及中信里昂证券有限公司,联席账簿管理人及联席牵头经办人为招银国际融资有限公司及工银国际证券有限公司。

根据公告,中旭未来最终发售价已厘定为每股发售股份14.00港元。

按发售价每股发售股份14.00港元计算,中旭未来将收取的全球发售所得款项净额估计约为138.1百万港元。

倘超额配股权获悉数行使以补足国际发售中2,846,400股发售股份的超额分配,经扣除公司就全球发售应付的包销费用及佣金以及估计开支后,公司将就因超额配股权获行使而将予发行及配发的2,846,400股额外发售股份收取额外所得款项净额约38.4百万港元。

招股书显示,中旭未来是中国的网络游戏产品发行商。公司致力于在中国营销及运营网络游戏。由客户开发并由公司营销及运营的网络游戏通过“贪玩游戏”品牌向玩家提供。除游戏产品外,公司亦提供有关网络文学产品的营销服务。此外,公司累积的终端用户洞察使公司能够识别终端用户的其他需求。公司在新消费场景成功开发自有消费品品牌,包括快餐食品品牌“渣渣灰”及潮玩品牌“BroKooli”。

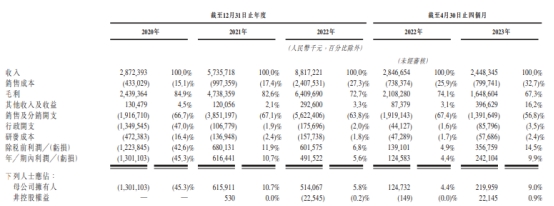

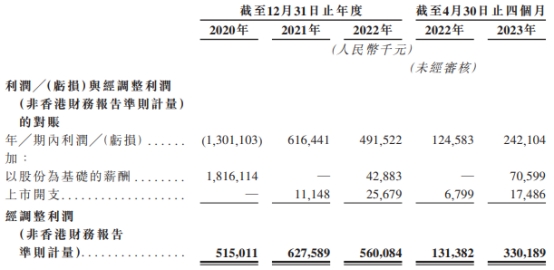

于2020年、2021年、2022年以及截至2023年4月30日止四个月,公司分别产生收入2,872.4百万元、5,735.7百万元、8,817.2百万元及2,448.3百万元。同期,公司期内利润分别为-1,301.1百万元、616.4百万元、491.5百万元及242.1百万元。

对于2022年利润下降的原因,中旭未来表示,主要由于公司的毛利率下降,此乃由于公司联运模式项下运营的游戏产品产生的收入占公司总收益的百分比增加及公司推广新推出游戏的销售及分销开支增加所致,其可能在相对较后阶段前不会对公司的收入作出重大贡献。尤其是,公司于2022年的大部分溢利来自其他收入及收益,达292.6百万元。公司于2022年的其他收入及收益主要反映公司的银行存款利息。

于2020年、2021年、2022年以及截至2023年4月30日止四个月,公司经调整利润分别为5.15亿元、6.28亿元、5.60亿元、3.30亿元。经计算,2022年公司经调整利润同比下降10.76%。

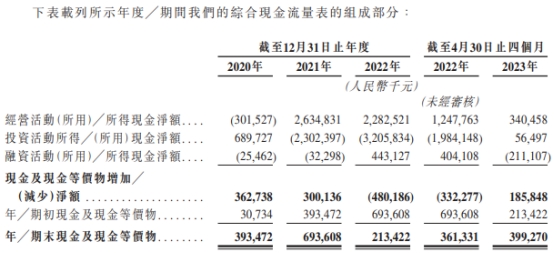

2020年、2021年、2022年以及截至2023年4月30日止四个月,公司的经营活动所得现金净额分别为-301.5百万元、2,634.8百万元、2,282.5百万元及340.5百万元。

于2020年、2021年、2022年以及截至2022年及2023年4月30日止四个月,公司的毛利率分别为84.9%、82.6%、72.7%、74.1%及67.3%。

于往绩记录期,中旭未来销售及分销开支占运营开支的最大组成部分。公司的销售及分销开支主要包括营销及推广开支,主要指合作网上媒体平台的网上流量获取费、线下营销开支及明星代言费。中旭未来表示,公司依赖若干合作媒体平台来推广公司的游戏及获取新用户。

于2020年、2021年及2022年以及截至2023年4月30日止四个月,销售及分销开支分别为1,916.7百万元、3,851.2百万元、5,622.4百万元及1,391.6百万元,占同期总收入66.7%、67.1%、63.8%及56.8%。

.jpg)

.jpg)