编者按:8月8日,脑动极光医疗科技有限公司递表港交所,联席保荐人为中国国际金融香港证券有限公司、浦银国际融资有限公司。

招股书显示,脑动极光是中国认知障碍数字疗法市场的先行者及领导者。公司的产品管线涵盖由血管性疾病、神经退行性疾病、精神疾病及儿童发育缺陷等诱发的广泛的认知障碍的测评和干预。

公司的核心产品系统是一款以循证医学为基础的医疗级认知障碍数字疗法产品,也是中国首款获得监管批准的数字疗法产品。系统是一款将脑科学临床经验与深度神经网络算法算法)相结合的软件,用于评估患者病情并提供个性化的数字疗法治疗方案。

截至最后实际可行日期,谭铮和王晓怡,连同彼等各自紧密联系人,即ZTanLimited、WispiritsLimited、WiseforwardLimited和NeurobrightLimited,均为公司的控股股东。

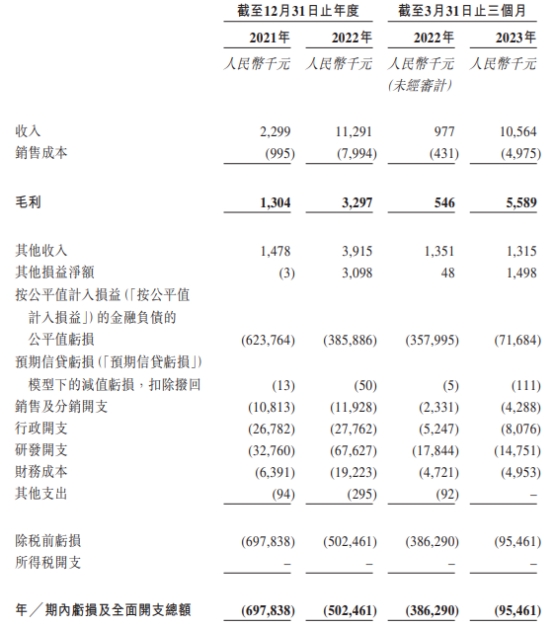

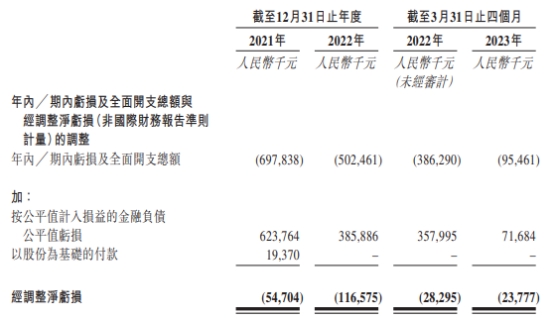

2021年、2022年及2023年前3月,公司收入分别为229.9万元、1129.1万元、1056.4万元;期内亏损分别为6.98亿元、5.02亿元、9546.1万元。

同期,公司经调整净亏损分别为5470.4万元、1.17亿元、2377.7万元。经计算,公司两年一期经调整净利润累计亏损1.95亿元。

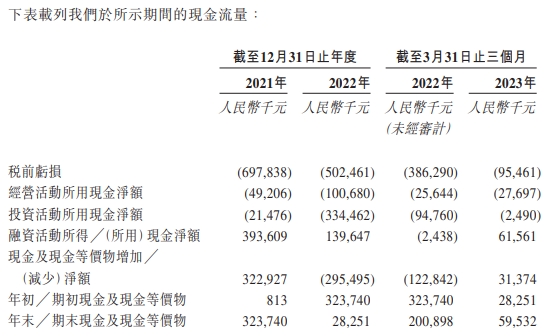

2021年、2022年及2023年前3月,公司经营活动所用现金净额分别为4920.6万元、1.01亿元、2769.7万元。

于2021年、2022年及截至2023年3月31日止三个月,公司的毛利率分别为56.7%、29.2%及52.9%。2022年公司毛利率同比下降,具体而言,公司医院认知测评及干预的毛利率由2021年的54.6%下降至2022年的16.8%,公司院外认知训练的毛利率由2021年的45.8%下降至2022年的42.9%,主要由于第三方服务提供商产生的经营成本费率增加。

招股书显示,数字疗法行业为新兴行业,发展迅速且不断演变,尚不确定是否会达到并维持较高的需求和市场接纳水平。同时,数字疗法行业的特点是技术日新月异、新品上市改良频繁、客户需求不断变化及行业标准推陈出新。

脑动极光在风险因素中表示,公司的未来增长在很大程度上取决于公司能否成功开发产品。倘若公司无法成功完成临床开发、取得监管批准及实现候选产品商业化,或上述事项遭重大推迟,公司的业务及财务前景将受到重大不利影响。

新浪财经于今年8月11日发布了文章《脑动极光IPO:商业模式不明可持续经营存疑联席保荐人14倍溢价突击入股抬估值?》。文中指出,脑动极光公司业务前景及产品临床价值尚不明朗。软件形式支撑起的“数字疗法”概念缺乏成熟商业化路径,同时尽管公司商业化产品已经获得二类医疗器械注册证,但其价值含量仍有待商榷。综合来看,脑动极光商业化前景面临较大不确定性。

递表港交所

招股书显示,脑动极光是中国认知障碍数字疗法市场的先行者及领导者。公司的产品管线涵盖由血管性疾病、神经退行性疾病、精神疾病及儿童发育缺陷等诱发的广泛的认知障碍的测评和干预。

公司的核心产品系统是一款以循证医学为基础的医疗级认知障碍数字疗法产品,也是中国首款获得监管批准的数字疗法产品。系统是一款将脑科学临床经验与深度神经网络算法算法)相结合的软件,用于评估患者病情并提供个性化的数字疗法治疗方案。

截至最后实际可行日期,系统已实现四种主要类型认知障碍的八项适应症的商业化,并且正在开发另外21项认知障碍适应症。

截至最后实际可行日期,除系统外,公司还有三项产品获得了监管批准,其中包括基本认知能力测试软件和认知能力补充筛查和评估软件。BCAT和SAS均基于系统的评估功能的技术框架而开发。公司亦对BCAT和SAS进行了额外研发,以使医生执行的认知障碍评估更准确及高效。

截至最后实际可行日期,谭铮和王晓怡,连同彼等各自紧密联系人,即ZTanLimited、WispiritsLimited、WiseforwardLimited和NeurobrightLimited,均为公司的控股股东。

此次赴港上市,脑动极光拟将募集资金分别用于下列用途:预计将用于开展进一步研发活动、推进更多适应症的临床试验及推动核心产品系统的销售及分销活动;预计将用于帮助国内更多医院建立新认知中心,医院可通过新认知中心利用公司的产品诊断及治疗认知障碍及或其他病症的患者;预计将用于加强公司的AI及相关技术能力;预计将用于加快公司现有产品管线内外其他候选产品的研发及商业化进度;预计将用于与学术机构及医院合作的脑科学及数字疗法研究中心;预计将用作公司的营运资金及其他一般公司用途。

两年一期经调整净利润累计亏损1.95亿元

2021年、2022年及2023年前3月,公司收入分别为229.9万元、1129.1万元、1056.4万元;期内亏损分别为6.98亿元、5.02亿元、9546.1万元。

同期,公司经调整净亏损分别为5470.4万元、1.17亿元、2377.7万元。经计算,公司两年一期经调整净利润累计亏损1.95亿元。

2021年、2022年及2023年前3月,公司经营活动所用现金净额分别为4920.6万元、1.01亿元、2769.7万元。

商业模式前景不明

招股书显示,数字疗法行业为新兴行业,发展迅速且不断演变,尚不确定是否会达到并维持较高的需求和市场接纳水平。同时,数字疗法行业的特点是技术日新月异、新品上市改良频繁、客户需求不断变化及行业标准推陈出新。

脑动极光在风险因素中表示,公司的未来增长在很大程度上取决于公司能否成功开发产品。倘若公司无法成功完成临床开发、取得监管批准及实现候选产品商业化,或上述事项遭重大推迟,公司的业务及财务前景将受到重大不利影响。

脑动极光称,临床开发是一个漫长、费用高昂及存在不确定性的过程,与开发中产品和适应症有关的临床试验或程序失败可能会对脑动极光的前景产生重大不利影响,包括产生额外成本、推迟完成,或倘临床试验未能展示令监管机构满意的安全性及疗效,则公司最终无法完成产品开发和商业化。

同时,未能获得广泛的市场认可或在医生、医院、患者及其他客户中维持良好声誉可能会对脑动极光的业务、经营业绩及前景造成重大不利影响。

另外,脑动极光称,公司目前和未来的一些产品及产品适应症,包括公司的核心产品及其适应症,可能会根据中国相关法律法规被归类或重新归类为第三类医疗器械。如果出现这种情况,可能会对此类产品的审批、制造、分销及监管提出更广泛的监管要求。这些要求可能包括根据比二类认证更严格的协议所进行的额外临床试验,需要获得制造及分销第三类医疗器械的许可证,以及建立信息管理系统以确保公司制造及销售的所有第三类医疗器械的可追溯性。遵守第三类医疗器械的额外监管要求可能会增加公司的研发、监管、制造及分销成本,推迟公司的研发及商业化时间表,并对公司的业务前景、经营业绩及财务状况产生重大不利影响。

此外,成功的临床前研究和早期临床试验不一定代表后续临床试验也会导致复制先前试验和临床前研究结果的数据,并最终获得监管批准。除八种已商业化适应症外,公司的系统正在开发21种认知障碍适应症;截至最后实际可行日期,公司还有另外三种获监管批准的产品和其他六种处于不同临床前和临床开发阶段的候选产品。

新浪证券:联席保荐人子公司递表前突击入股超高溢价收购或为抬高估值

据新浪财经,资本运作方面,脑动极光自创立至今共完成了6轮融资,累积融资金额约达5.32亿元。其中,在2020至2022年期间该公司完成的三轮融资,单轮融资额均超过亿元,分别为B轮融资1.67亿元、B+轮融资1.48亿元、C轮融资1.38亿元。

值得关注的是,2023年8月4日,也就是脑动极光递表前四天,CICCHealthcare与公司实控人谭先生及ZTanLimited签订股份购买协议,以现金代价700万美元收购了公司19444股的股权,每股持股成本达到了惊人的360.01美元/股,相比于6个月前180.68人民币/股的入股价格翻了近14倍。

招股书显示,CICCHealthcare是一家成立于开曼群岛的投资基金,其普通合伙人为CICCHealthcareInvestmentManagementLimited。CICCHealthcareLimited由中金公司的间接附属公司CICCCapitalLimited间接全资拥有。

中金公司作为脑动极光IPO的联席保荐人,其间接附属公司却在递表前夕以极高溢价突击入股,或存在以入股形式为公司提升估值的可能。资料显示,估值涉及到新股定价这一关键问题,投资机构之所以愿意以高价突击入股,可能是为了追求公司上市后带来的高额收益。若IPO公司估值较高,上市发行询价阶段便拥有高报价的参考依据,但这一行为可能会损害中小股东利益。