北京12月4日讯云天化12月1日盘后发布了关于终止向特定对象发行股票事项并撤回申请文件的公告。

据云天化公告,公司于2023年12月1日召开第九届董事会第二十二次会议、第九届监事会第二十一次会议,审议通过了《关于终止2022年度向特定对象发行股票事项并撤回申请文件的议案》。同意公司终止2022年度向特定对象发行股票事项,并向上交所申请撤回申请文件。

对于终止向特定对象发行股票事项并撤回申请文件的原因,云天化公告表示,自公布本次向特定对象发行股票方案以来,公司一直与中介机构积极推进相关工作。基于行业和市场变化,经与相关各方充分沟通及审慎分析后,公司决定终止本次向特定对象发行股票事项并撤回相关申请文件。

云天化公告称,终止本次向特定对象发行股票事项后,公司仍将根据新能源材料行业发展趋势,结合公司自身优势,科学研判,加快技术提升和市场开拓,积极布局含磷新能源材料产业,坚定推进公司产业转型升级和技术革新。

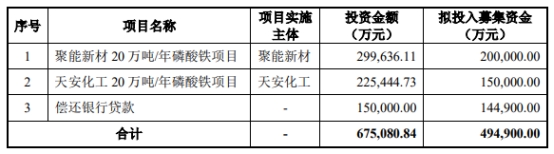

云天化2023年9月13日披露的2022年度向特定对象发行A股股票募集说明书显示,公司本次向特定对象发行A股股票的募集资金总额不超过494,900.00万元,扣除发行费用后用于“聚能新材20万吨/年磷酸铁项目”、“天安化工20万吨/年磷酸铁项目”以及“偿还银行贷款”。

云天化本次定增的保荐机构是中信证券,保荐代表人是张铁柱、郑冰。

云天化本次向特定对象发行A股股票的发行对象为包括公司控股股东云天化集团在内的不超过35名特定投资者。其中,云天化集团拟以现金方式认购本次向特定对象发行股票,认购金额不低于人民币75,000.00万元,其余股份由其他发行对象以现金方式认购。

公司控股股东云天化集团拟以现金方式认购本次向特定对象发行股票,认购金额不低于人民币75,000.00万元。根据《上海证券交易所股票上市规则》《上海证券交易所上市公司自律监管指引第5号—交易与关联交易》,本次交易构成关联交易,须经公司股东大会的审议批准。在董事会审议相关议案时,关联董事回避表决,相关议案提请股东大会审议时,关联股东已回避表决。

截至募集说明书出具日,公司控股股东为云天化集团,云天化集团直接持有公司38.12%的股份。公司实际控制人为云南省国资委,云南省国资委直接持有云天化集团64.80%的股份。

云天化公告披露的前次募集资金存放情况显示,公司于2020年12月非公开发行股票募资19亿元。根据中国证监会出具的《关于核准云南云天化股份有限公司非公开发行股票的批复》,公司获准非公开发行人民币普通股不超过427,774,961股新股。发行价格为每股4.61元,公司本次非公开发行股票募集资金总额为人民币1,900,229,096.61元,扣除发行费用人民币32,624,760.74元后,实际募集资金净额为人民币1,867,604,335.87元。上述募集资金到位情况经信永中和会计师事务所审验,并由其于2020年12月31日出具了《验资报告》。

2023年前三季度,云天化实现营业收入533.03亿元,同比下降5.59%;归属于上市公司股东的净利润37.04亿元,同比下降27.80%;归属于上市公司股东的扣除非经常性损益的净利润35.78亿元,同比下降28.16%;经营活动产生的现金流量净额70.26亿元,同比增长28.11%。