北京12月12日讯厦门燕之屋燕窝产业股份有限公司今日在港交所上市。该股今日高开报10.50港元,涨幅8.25%,盘中最高报10.70港元,涨幅10.31%,盘中最低报9.62元,跌幅0.82%,跌破发行价。截至收盘,该股报9.70港元,涨幅0.00%,港股市值31.91亿港元。

公告显示,燕之屋全球发售项下发售股份数目为32,000,000股H股,其中香港发售股份数目为12,800,000股H股,国际发售股份数目为19,200,000股H股。

燕之屋的联席保荐人为中国国际金融香港证券有限公司及广发融资有限公司,

整体协调人、联席全球协调人、联席账簿管理人及联席牵头经办人为中国国际金融香港证券有限公司及广发証券经纪有限公司,联席全球协调人、联席账簿管理人及联席牵头经办人为花旗环球金融亚洲有限公司。

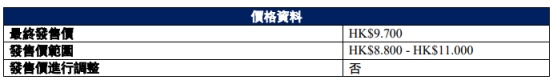

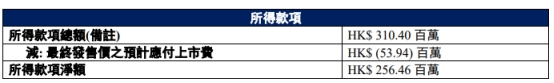

燕之屋的最终发售价为每股H股9.7港元,所得款项总额为310.40百万港元,扣除最终发售价之预计应付上市费53.94百万港元后,所得款项净额为256.46百万港元。

招股书显示,燕之屋拟将全球发售净所得款项按以下金额作以下用途:净所得款项的约10%或26.3百万港元将用于研发活动,以扩大公司的产品组合及丰富公司的产品功能。净所得款项的约25%或65.7百万港元将用于扩大及巩固公司的销售网络。净所得款项的约15%或39.4百万港元将于未来三年内用于加强公司的品牌建设及营销推广力度,即通过传统营销渠道)进行广告活动;通过品牌赞助及冠名机会与符合公司品牌价值及目标受众的活动、组织或个人合作;为尊贵会员举办互动活动;及分配更多资源于新兴在线营销渠道的营销活动;净所得款项的约35%或92.0百万港元将用于加强公司的供应链管理能力。净所得款项的约5%或12.9百万港元将于未来五年内用于加强公司的数字基础设施,包括开发会员数据管理平台、租赁云服务器及增加或升级各种管理系统及部署数据分析技术;及净所得款项的约10%或26.3百万港元用作营运资金及其他一般公司用途。